大人の飛行機ラジコンショップ【ヒコーキショップ・リトルベランカ】

![]() オンライン麻雀

オンライン麻雀

個人の投資が増えたという観測は日銀の統計ミス

日銀の統計ミスは問題だけれど、証券界は投信を信頼できる運用資産として育てる責任があるのではないでしょうか

2018年7月24日までに分かったのは、なんと「日銀の統計」で、個人が持つ投資信託の残高が「30兆円規模」で過大推計されていたそうです。個人の保有額は公募投信全体から金融機関が持つ投信を引いた残りとなっているが。引くべき金融機関の分類を誤り、実態より小さい数字を引いたそうだ。結果として個人の投資信託が大きく表示されていたのです。

日銀は3か月ごとに「資金循環統計」で公表しているが、6月の改訂作業でこの間違いが判明したということだ。間違いは98兆5173億円から2016年末で72兆2004億円が正しいとわかりその差額は26兆円という大規模な間違いに気付いたということです。ものすごい間違いです。これで、「貯蓄から投資」が進んでいたと考えていた証券業界に衝撃が広がったのです。

2018年7月24日までに分かったのは、なんと「日銀の統計」で、個人が持つ投資信託の残高が「30兆円規模」で過大推計されていたそうです。個人の保有額は公募投信全体から金融機関が持つ投信を引いた残りとなっているが。引くべき金融機関の分類を誤り、実態より小さい数字を引いたそうだ。結果として個人の投資信託が大きく表示されていたのです。

日銀は3か月ごとに「資金循環統計」で公表しているが、6月の改訂作業でこの間違いが判明したということだ。間違いは98兆5173億円から2016年末で72兆2004億円が正しいとわかりその差額は26兆円という大規模な間違いに気付いたということです。ものすごい間違いです。これで、「貯蓄から投資」が進んでいたと考えていた証券業界に衝撃が広がったのです。

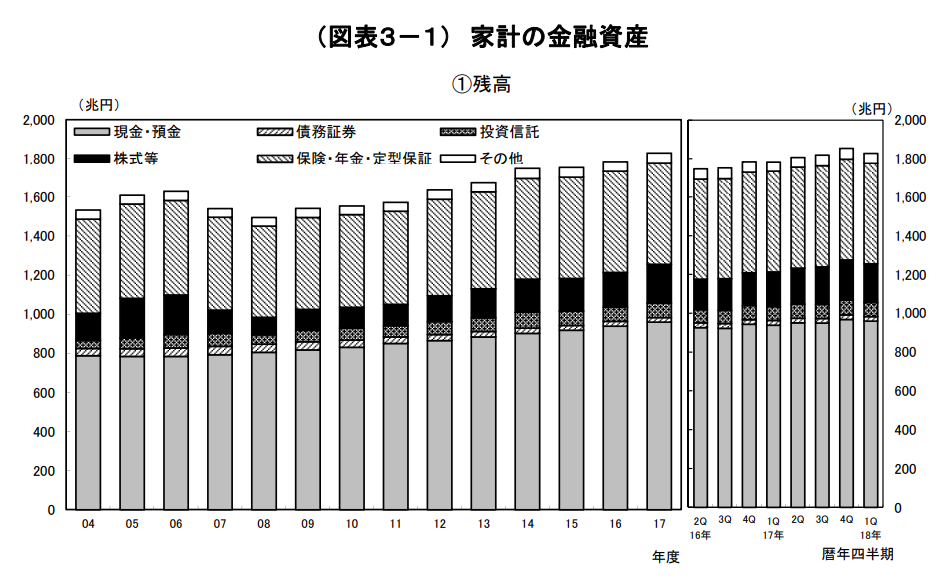

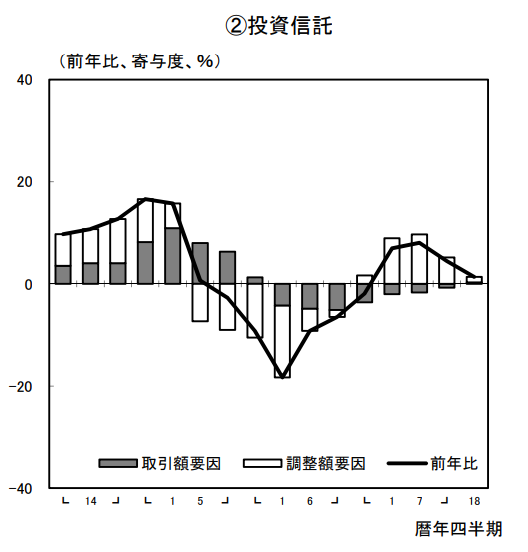

2018年第1四半期の資金循環グラフ

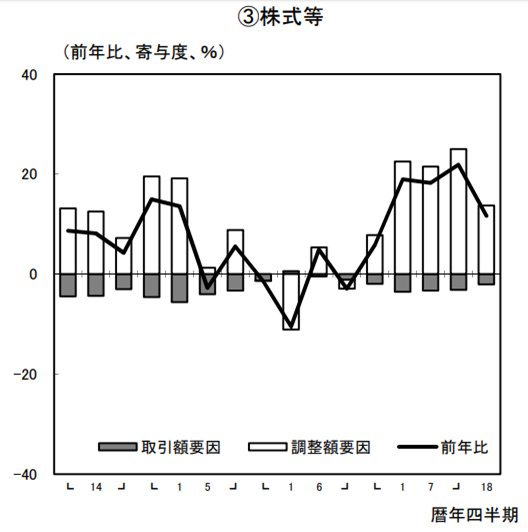

日銀の今回の発表の家計の金融資産の部分のグラフを参照しておきます。図表3-1は2018年第1四半期の資金循環(速報)からです。2004年から2018年1Qまでの積み上げグラフです。一番下が現金・預金でその上が債務証券で、その次が投資信託です。黒が株式で、株式のほうがはるかに多いことが見てとれます。もちろん日本人の特徴なのか、現金・預金がはるかに多いこともわかります。投資信託と株式の前年比をグラフにしたものが②と③です。これで②の投資信託を見てみると、2018年1Qでほぼ0まで減少していて、増加していないことがわかります。株も減少していますが、投信ほどではありません。

もともと、株式よりも少ないものが、大きく減少しているというのは、この間、運用をプロに任せているのに、分配金が突然減少したりする投信が相次ぎ、多くの投資家が売却に回ったのではないかと考えます。その結果、投信に対する信頼が育っていないとも言えます。

積み上げグラフの一番下が「現金、預金」その上が「債務証券」で、その上が「投信信託」で、「黒」が株式、黒の上が「保険、年金」、一番上がその他となります。

投資信託の分配金などもっと透明なルールをつくるべき

日銀のミスにはあきれましたが、投信運用会社の「手数料の減額」や「運用の透明性」や、より多くの「情報公開」の努力も必要なのではないでしょうか。例えば「分配金の減額には前もって減額の予定などを情報公開する」システムをつくるべきだと思います。どの投信にも、分配金は保証されたものではないと書いてはありますが、それはあまりにも投資家をばかにしているとしか思えません。運用資金が減少しているなら、それがわかる指標を出すべきだと思います。透明性が増すことで、安心して投信に投資できるのではないでしょうか。

今話題のウェルすナビです。任せておけば、下手に投資するよりパフォーマンスはいいということです。

Related posts:

- コロナ不況の株高で安全・安心な投資を考えるときに、VIX指数(恐怖指数)とSKEW指数(ブラックスワン指数)から目を離してはだめ

- VIXは15まで下がりとりあえず落ち着いてきたが、安心できない。そこで、エコナセイカツ(生活)のため世界に分散投資するにロボアドバイザー比較してみました。

- エコナセイカツ(生活)のため、より安全に資産を運用するには、相場の動きに一喜一憂せず、コツコツWealthNaviでじっくり増やす

- グローバルにエコナセイカツのために、VIX上昇もいつまでも続くわけではありません。MAXとなれば下がるだけ、時たま、バックワーディーションが起こりますがコンタンゴで下がり続けます。

- グローバルにエコナセイカツのためには安全・安心の投資信託運用どう選べばよいか?「低コスト投信」「タイミング」が重要

- グローバルでエコな生活のために、安全・安心な投資、注意するのは「ヒンデンブルグオーメン」とVIX(恐怖)、SKEW (ブラックスワン)

- エコナセイカツのため空き部屋活用で副業できないかと考えているかた、民泊をやりたいけれど、課題が多く踏み切れないときの課題解決アイディア

- 株式投資型「FUNDINNO」自分で選んだ将来性ある企業にクラウドファンディングでエンジェル投資家となって企業の成長を支援する、エコナセイカツ(生活)を送りましょう

- グローバルでエコナセイカツ(生活)のために安全な投資、運用を続ける。

- グローバルにエコナセイカツのため、ブログ、アフリエイトサイトのM&Aできます。買いたい人が多いんです「UREBA」

- どうなる日本の株式市場海外、海外、アメリカでは「エブリシングバブル」とまで言われているが,VIX指数の急騰エコナセイカツ(生活)のために注意

- グローバルにエコナセイカツのため、これが「テールリスク」なのか、「ブラックスワン指数」が「VIX」の急上昇と株価暴落の前兆を予想していたのか