投資信託の選び方

株の場合、企業情報やチャートで銘柄を決め購入することになりますが、投信の場合は個別銘柄ではないのと、チャート情報が断片的で、情報を一括管理できない点で、購入前にチェックしておくことがたくさんあります。その代り選んだあとは、株のように一喜一憂する必要がないのでゆったりと見てられます。

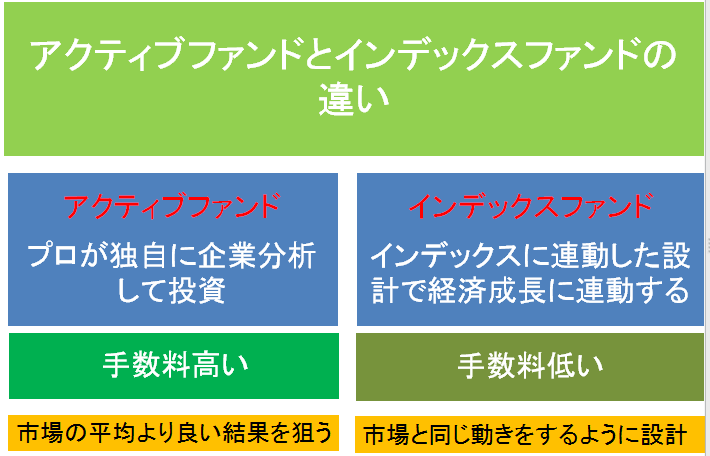

アクティブ型かインデックス型どちらを選ぶか

アクティブ型とは積極的に運用し市場の平均より高い結果を得る方法で、負けるときも勝つときもある。

アクティブ型とは積極的に運用し市場の平均より高い結果を得る方法で、負けるときも勝つときもある。

インデックス型は市場の平均を狙うため市場と同じ動きをするように設計していくため常に平均点をとり続ける。

プロが運用してくれるのだから、積極的に利益を追求するアクティブ運用が良いように思えますが、長期的にはアクティブ型が大きな収益を得られるわけではないようです。もちろん高いパフォーマンスを出した投信もあるようですが、それはファンドマネージャーの力によるわけです。そのためには情報を集め分析を続ける普段の活動が必要で、結果的に運用コストが高くなるからだそうです。JPXの東証マネ部によると

アクティブ型の信託報酬平均が 1.43%/年(2017年6月末時点/モーニングスター)

インデックス型の信託報酬 0.53%/年(2017年6月末時点/モーニングスター)

※投信の手数料にはこの他の項目(販売手数料、信託財産留保額など)も含まれるので、トータルではもっと多くなる

だそうで、確かに、インデックス型は初めに設計してしまえばあとは自動で進むわけですから、そのとおりだと思いますね。

話題のGPIF(年金積立金管理運用独立行政法人)が運用している割合では平均約7割がインデックス投信のようです(平成29年3月末時点)

大切な、国民のための年金資金ですから安定運用ということですね。

29年3月のデータですが

アメリカと日本では規模の大きい投信を比較してみると

★日本はアクティブ運用投信が100%

★アメリカはアクティブが49%でインデックスが51%(出典)QUICKのデータを基に金融庁作成

これには驚きますね。全部の比率ではなく純資産残高ベースの割合ですが。アメリカは保守的で日本のほうが積極的なんですね。(トランプさんに熱狂的な支持層がいるのはこんなことからも理解できそうです。)

さあ、まずは皆さんはどちらを選びますか。私は、アクティブ型が多いですが、基準として、SBI証券が表示している、同分類のファンド平均との比較をみてきめています。アクティブ型なのに、同分類のファンド平均より低いものは買いません。ファンド平均より高いものこそ、時流に合っているわけです。平均より低いファンドに手数料を払うことこそ馬鹿らしいことはありません。

Related posts:

- フリーランスや主婦の方にも、グローバルでエコナセイカツのために健康も大事、自宅で受けられる人間ドック「おうちでドック」

- 格安スマホ、格安SIMを使い、海外、ベトナム Vietnamハノイでグローバルでエコナセイカツ(生活)、現地のネット事情

- ふるさと納税まだ間に合います。地元に払う税金を応援したい自治体に寄付するだけで、うれしい返礼品が届きます

- 悩んでいないで、すっきりして、ストレス解消、ポジティブにエコナセイカツ(生活)しましょう。自分で言い出せないなら退職代行ニコイチ

- 世界で認められている”ヨガの資格”にチャレンジしてみませんか、グローバルに活躍してシンプルでエコナセイカツができますよ

- Đối với người việt nam「Du học Nhật Bản」#việt nam Du học và trải nghiệm văn hoá Nhật Bản! Study in Japan and experience the culture!日本で、本物の日本語、日本文化を学びませんか!

- ガラケー難民の行先はどうなる?ガラケー回帰のブームも、エコナセイカツのためガラホかスマホかメリット、デメリットを比べてみました

- こんなはずじゃなかったのに!格安スマホ、格安SIMのトラブル。格安SIMデメリットか? エコナセイカツ(生活)のために格安SIM活用

- グローバルでエコナセイカツも日本食素材は Vietnam ハノイhanoi2店目イオンモールハドン、BRT「Kim Mã」から「Văn Khê」で楽々行ける

- エコナセイカツ(生活)のために投資は欠かせない、証券投資の日は10/4だそうです。「とうしくん」を応援しよう

- 「住む」より「楽しむ」あたらしいエコナセイカツ(生活)エコな暮らし方、英語も含め、入居者同士のあたらしいグローバルな交流が始まっています。シェアハウスの活用も見逃せません

- グローバルにエコナセイカツを過ごせる、ベトナムでハノイから一番近いビーチリゾートLAN HA(ランハー)湾とCAT BA(カットバ島)ハノイだってビーチで遊びたい