- 株よりも安心感がある投資信託

- アメリカと日本の投資に対する考え方の違い

- 「分配金あり」と「分配金なし」

- 「分配金なし」のメリット

- 「分配金なし」のデメリット

- グローバルにエコナセイカツ(生活)のため、安全な投資を続ける「投資信託」を賢く選ぶには、「ノーロード」で「信託報酬」「運用コスト」の低いものがよい

- 海外、グローバルにエコナセイカツ(生活)のために安全、安心な投資は、ロボットやAIに任せる分散投資に行きつくのかもしれない。ウェルスナビもいい

- グローバルでエコナセイカツ(生活)には、海外Wifiレンタル、台湾・タイ・中国・香港・インドネシア、アメリカ、ヨーロッパ、オーストラリア旅行なら4GLTE完全無制限使い放題、しかも格安な料金

- エコナセイカツ(生活)のため投資で損をしないように、株価急落、VIX指数とは?(恐怖指数)急騰からのコンタンゴ(Contango)

- モトローラ、Motorola からDSDS端末6月に発表、ハイスペックでアメリカ軍の通信機で鍛えられた堅牢なスマホ、RAM4Gでサクサク、OTGも可、価格も良い、海外でエコナセイカツ(生活)活用

- グローバルでエコナセイカツ(生活)のため、海外活用できるコスパの良い「格安スマホ」「格安sim」DSDS端末、OTGmoZenfone Max(M1)DSDS(ZB555KL)価格OK

- グローバルにエコナセイカツ、を送るために、一生使える英語力をフイリッピン「セブ島」留学で学び、自分の可能性を広げるには、エコに本気で学べるここがいい

- VIX(恐怖指数)は今のところコロナショックには大きく反応していません。NYは何度も高値更新するなか、グローバルでエコナセイカツのため安全性が高いのは低コスト投信

- グローバルでエコナセイカツのため「SIMフリー」「SIMロック解除」スマホと「格安スマホ」「格安SIM」をためしてみた価格も安い

- 今年こそ、エコナセイカツ(生活)のためエコなふるさと納税をしてみませんか、「体験型ふるさと納税と」「ふるなびクラウドファンディング」を紹介いたします

- タイ旅行などの海外旅行には、格安スマホ、格安sim「DSDS端末」と「旅行者用SIM」を準備 フランス wiko g08 「gooのスマホg08」グーマルハチ がコスパでおすすめ、メリット、デメリット

- エコナセイカツ(生活)のため、SIMfree、格安スマホを買っても、バンド(周波数帯)が違うとグローバルに使えない。世界のスマホのバンドはどうなっているのか確認してみよう、OTGも価格も注意

株よりも安心感がある投資信託

「投資信託」を運用していますと言ってもそれほど多くはありませんが、成績は株よりもはるかに安定しています。

株

株をやっている方は、相場が急落した時には、ほとんど逃げられません。ご存じのように、東証の「アローヘッド」は数ミリ秒での高速取引ですから、素人がかなうはずもありません。それではと、自動設定にして例えば5%下がったら売りを出せば売れますが、全く見ていない時ならともかく、また値が戻るのではないかと様子を見てしまいます。結局売れずに大きな損を抱えて塩漬けというのが一般の投資家だと思います。その上、株の場合、証券市場が開いてから3時の終了まで、目が離せません。株を持っている人は、結構、職場や出先でスマホで株価をチェックしていませんか。上がっているときはまだいいですが、下がっているときなどは、気になり仕事も手につかないのではないでしょうか。この時間が無駄です。

株をやっている方は、相場が急落した時には、ほとんど逃げられません。ご存じのように、東証の「アローヘッド」は数ミリ秒での高速取引ですから、素人がかなうはずもありません。それではと、自動設定にして例えば5%下がったら売りを出せば売れますが、全く見ていない時ならともかく、また値が戻るのではないかと様子を見てしまいます。結局売れずに大きな損を抱えて塩漬けというのが一般の投資家だと思います。その上、株の場合、証券市場が開いてから3時の終了まで、目が離せません。株を持っている人は、結構、職場や出先でスマホで株価をチェックしていませんか。上がっているときはまだいいですが、下がっているときなどは、気になり仕事も手につかないのではないでしょうか。この時間が無駄です。

アメリカと日本の投資に対する考え方の違い

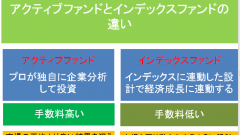

投資信託の場合は、購入してから1から2営業日で注文が成立するため、相場が崩れても株のようにすぐに反応しません。そのタイムラグが株よりも安心です。心の準備ができているだけでもいいとおもいませんか。しかも、運用はその道のプロがやってくれるわけですから、さらに安心が増します。

よく比較されるのですが、「日本とアメリカの個人の金融資産構成」によると、日本人は現金・預金に52.3%で、アメリカ人は13.9%だそうです。その分、アメリカ人は債券・投資信託・株式に51.2%だそうです。日本人はトータル15.1%にすぎません。(出所2016/12日本銀行調査統計局「資産循環の日米比較」)これは、アメリカでは金融教育が進んでいて、個人がそれぞれファイナンシャルコンサルタントに相談して運用しているからだそうです。日本では、投信、株を考える教育など今まではないですからね。

「分配金あり」と「分配金なし」

しかしたくさんある投信からどれを選ぶかが悩ましいところです。投信購入にはまず「分配金あり」と「分配金なし」の選択をしなければなりません。

分配金あり

分配金を、定期に受け取れる仕組みの投信です。分配金も毎月受け取れるものから、年に1回のものまで各種あります。人気は分配金ありの方です。

SBI証券が取り扱っている投信の検索で調べると

何らかの分配金ありが2469件、分配金なしが2597件あります。

一般社団法人 投資信託協会のレポートでは、

毎月決算型ファンドの純資産総額(2018年5月末)26兆2,840億円(株式投信に占める比率26.7%)だそうです。

株式投信の純資産総額(2018年5月末)98兆2767億円(6037本)と書いてあるので、本数的にはほぼ同数でも純資産総額では分配金なしのほうが多いようです。

それにしてもすごい資産を投資しているのですね。日本の国家予算が103兆円なのでほぼ同額が投資されているわけです。

しかし、専門家の意見では、ほとんどが「分配金なし」に分配を上げています。これは投資ではいつでもそうなのですが、「人の行く裏道に道あり花の山」という格言から言うと、私は疑いたくなります。

「分配金なし」のメリット

福利効果が期待できるというのが多いです。

それは、運用益を元金に組み込んで運用していくため、運用期間が長くなるほど運用益が増えるということです。

「分配金なし」のデメリット

あるとき大暴落が起こった時、上がっていた投信の値段が大きく下がり、それまで配当を受け取っていなかったため利益はそのまま消え去る。

いま世界の経済は不安定で、いつまた暴落が起こるかもしれない状態では、毎月分配金をもらっていたほうが安心な気がするのですが

専門家によると、分配金は利益があるから出すだけでなく、わが身を削って出す場合もあり、何時までも続かない、しかも、運用益が出なくなると、運用側で分配金を下げてしまう。そうすると、投信を乗り換える人がでて、総資産総額が下がり、さらに分配金を下げるサイクルに入っていくと言います。

ただこの指摘も、「トータルリターン」で考えると、投資した資金は分配金として戻ってきているので、トータルとしては大きなマイナスにはならないという意見もあります。

これは、考えどころですね。