- 自立したアーリーリタイアして会社に行かず自由にグローバルにエコナセイカツ

- アメリカ株の場合、配当課税10%がひかれるので、二重課税を防ぐため確定申告が必要

- RFIT指数はインフレ耐性があるので、今後の資産運用の分散投資先として期待

- 日本では4%ルールの最有力候補は「J-REIT」

- 日経225、米国リート、J-REITをETFの相対チャートで比較してみましょう

- 自分の資産でもできるFIREがあります。会社に縛られない自由な生活をつかみましょう

- コロナ不況の株高で安全・安心な投資を考えるときに、VIX指数(恐怖指数)とSKEW指数(ブラックスワン指数)から目を離してはだめ

- 不安定な世界経済だが、将来のことを考えエコナセイカツ(生活)のためエコにコツコツ運用しておくしかない。やっと、選べる時代が来た。守る運用には何がいいのかワンコイン投資とネオモバを比較してみた

- グローバルにエコナセイカツのために、OCNモバイルONEの秋のセールで注目はDSDV「OPPO RENO A」20000円価格は気になる、OTGも使えます。

- 海外、グローバルにエコナセイカツ(生活)のためエコに使える、格安スマホ、格安SIMはどんな機能が必要か、OTG、DSDV、DSDS、3スロットか、バンド、最近の進化に乗り遅れないための機能、価格について考えてみましょう

- グローバルにエコナセイカツのため、お得なふるさと納税は「還元率」を参考にするのがいい、3割を上回る場合もあり。

- エコナセイカツ、いまさら聞けない、寄付が降ってくる?ふるさと納税どんなポイントに注意が必要か?おさらい

- グローバルにエコナセイカツ、ベトナムでポケトーク新機能が入りほんとに役に立ちます。危機管理機器です。

- 間違いなく思い出になる「ジンベイザメとのシュノーケリング」セブでのエコナセイカツ(生活)

- ソフトバンク,ワイモバイル2024年1月31日3G停波します。残るはドコモだけ。ガラケイ難民はどうなる

- ペットとエコナセイカツ(生活)に、いつでもペットを見ていられるカメラがいいですね

- グローバルでエコナセイカツ、海、山、温泉地、離島、スキー場など、 日本全国のリゾート地に住み込みで働くお仕事の紹介です

- かけがえのない家族の見守りに通信SIM内蔵AI電球という発想はグローバルでエコナセイカツを送るためにもおすすめサービス

自立したアーリーリタイアして会社に行かず自由にグローバルにエコナセイカツ

「FIRE」とはFinancial Independence, Retire Early(経済的自立と早期リタイア)

アメリカでは自立してアーリーリタイア「FIRE」するためには4%ルールというのがあって、7500万円の資産を4%でコンスタントに運用できれば、毎年300万の不労所得で十分暮らしていけるわけです。

それは、アメリカの株式の配当利回りは3%以上あり5%、9%などというものもあります。しかし、日本では株式の配当利息では高くても2%程度で150万では1年間の生活にはよほど節約生活をしないと難しいです。それじゃアメリカ株で運用すればと考えますが、配当利回りの高い個別株1点買いの場合、業績の悪化が起こった場合本体の下落や配当の減額などが困りますし、日本からの場合為替相場もかかわるので、なかなか手を出しずらいと考えてしまいます。

アメリカ株の場合、配当課税10%がひかれるので、二重課税を防ぐため確定申告が必要

そんな場合はETFを購入するということも一つの方法です。ETFなら業績悪化した銘柄の入れ替えがあるので、平均した配当が出ます。「バンガードトータルストックマーケットETF」などが有名ですが、ETFの場合配当利回りは2%ぐらいで高配当とは言えません。さらに配当の10%が米国で引かれ、90%に対して日本で20.315%ということで、都合30%ひかれるので、せっかく高い配当をもらっても税金を引かれてしまっては意味がありません。しかしこれは2重課税となるので、確定申告すれば「外国税額控除」で「日本の20.315%」は課税されますが「10%の米国での課税」を取り戻すこともできます。めんどくさいので、米国株を多く持っている人には必須ですが、少ない場合はわざわざ確定申告するのは考えてしまいます。

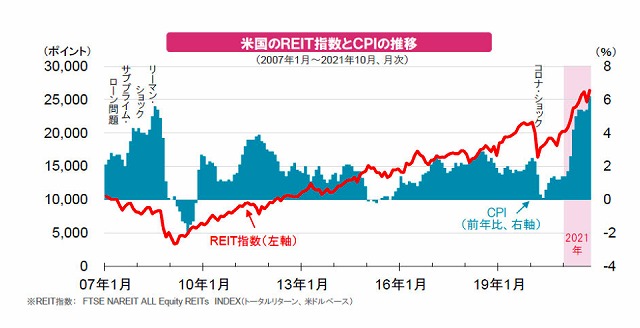

RFIT指数はインフレ耐性があるので、今後の資産運用の分散投資先として期待

アメリカのREIT指数を2007年1月から2021年10月までのCPI(消費者物価指数)のチャートとの関連チャートを見ると、昨年2021年11月で前年同月比で+6.2%で高水準です。この間サブプライムローン問題やリーマンショック、コロナショックを経てもポイントは10000から25000ポイント以上になっていて長期間で考えると250%で、100%を除いた増加分は150%を13年で割っても11.53%で4%ルールは優にクリアしていることがわかります。これはすごいですよね4%どころか11.53%なので、まず投資原資に全く手をかけずに、資産は増えて行き余裕ですよね。あのリーマンショックも、コロナショックもともかく売らずに余裕で持ち続ければ、総務庁の言う総務庁のいう、2人以上の勤労所帯の消費支出の25万X12か月=300万それの25倍必要で、7500万×2.5倍で運用資金は1.875億になり、そこから毎年の300万×13=3900万を使っていたとしても、1.485億以上の資産になっていることになります。これだと多少贅沢な生活を送ったとしても原資はへりません。まさにサスティナブルなのです。

アメリカのREIT指数を2007年1月から2021年10月までのCPI(消費者物価指数)のチャートとの関連チャートを見ると、昨年2021年11月で前年同月比で+6.2%で高水準です。この間サブプライムローン問題やリーマンショック、コロナショックを経てもポイントは10000から25000ポイント以上になっていて長期間で考えると250%で、100%を除いた増加分は150%を13年で割っても11.53%で4%ルールは優にクリアしていることがわかります。これはすごいですよね4%どころか11.53%なので、まず投資原資に全く手をかけずに、資産は増えて行き余裕ですよね。あのリーマンショックも、コロナショックもともかく売らずに余裕で持ち続ければ、総務庁の言う総務庁のいう、2人以上の勤労所帯の消費支出の25万X12か月=300万それの25倍必要で、7500万×2.5倍で運用資金は1.875億になり、そこから毎年の300万×13=3900万を使っていたとしても、1.485億以上の資産になっていることになります。これだと多少贅沢な生活を送ったとしても原資はへりません。まさにサスティナブルなのです。

税金のことなど考えるとやはり4%ルールは日本国内金融商品で投資するのが、為替相場のことも考えると換金の場合など安心感が高いのですが、ただ、日本株では前にも書いたように、高配当株であっても、もともと配当性向が低いので1%から2%で、それでは足りないのです。

これからの懸念はコロナの後に急激に増加した消費に呼応した物価上昇によるインフレとテーパリングが行われ、そのあとは利上げになります。利上げとなれば、債券が上がり株は下がるというのが通説ですが、REITはグラフからも納得できるように、インフレ耐性が強いと言われています。分散投資の軸として考えてもいいでしょう。CPIはこのグラフの後の11月、12月も高いままです。すでにアメリカでは家賃や家の価格が上昇を始めたようです。

日本では4%ルールの最有力候補は「J-REIT」

これを日本の投資商品で考えるとJ-REITが考えられます。リートは直接の不動産、マンション投資に比べて気軽でリスクが低いと言えます。不動産を直接購入してしまうと、もちろんまとまった資金が必要なのと、購入できても未入居の問題や経年劣化とメンテナンスの問題、リフォーム費用、登記などの費用と次々と維持費用がかかってきます。

一方リートの場合は収益分配金は入ってきますが、メンテナンス費用などは個人が払う必要はありません。しかも、株式と同じに市場で売り買いされるので、換金も楽です何よりも、株券と同じで必要な数だけ購入できるという簡便さが魅力です。ETFもカテゴリーで、住居特化型、物流施設特化型、ホテル特化型、オフィスビル特化型、商業施設特化型、複合型、総合型などカテゴリごと別れているので、自分の必要なカテゴリーの物件を購入できるのです。しかも、配当分配金も受け取れるのです。

マンション購入より自由度が極めて高く、ETFとなっているため、リスクは分散されていて、個別マンション購入よりはるかに便利です。利回りは、高いもので5.58%ぐらいから0.28%までありますが、おおむね3%を超えるものが多数です。今は総合型が利回り5%を超えるものが多いです。分配金は年2回以上出ますし、中には1345上場Jリートのように隔月のものもあります。

日本は低金利で、銀行にお金を預けても利子はほとんどつかない中、アメリカのようにはいきません。しかし、アメリカのインフレで、テーパリングとなると株式配当というのはなかなかすすめられず日本のJ-REITが3%で配当利回りがとれるなら、J-REIT購入というのがリスクが低いといえるのではないでしょうか。

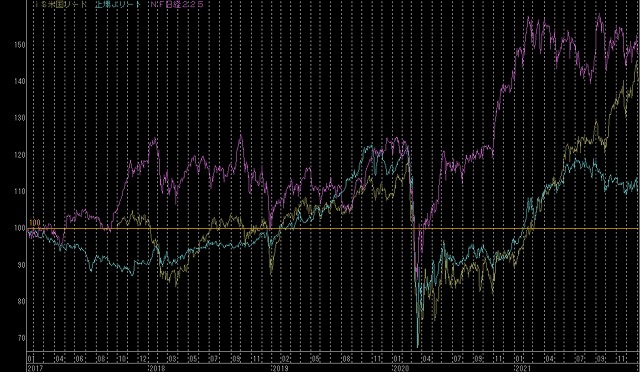

日経225、米国リート、J-REITをETFの相対チャートで比較してみましょう

日本に上場しているETFのチャートでも比較してみましょうETFの1345「上場J-リート」(青色)これは隔月分配です、「NF日経225ETF」(赤色)、1659「is米国リートETF」(黄色)の2017年から現在までの相対チャートです。

日本に上場しているETFのチャートでも比較してみましょうETFの1345「上場J-リート」(青色)これは隔月分配です、「NF日経225ETF」(赤色)、1659「is米国リートETF」(黄色)の2017年から現在までの相対チャートです。

グラフを見ると日経225ETFも、J-リートも昨年6月から腰折れになり、そこから弱含みのままで、一方米国リートETFは上げています。

思い出すと2021年週明けの6月21日はニューヨークで金融引き締めのテーパリング観測の警戒感で大きな下げの連鎖が世界中で起こりました。日経225はそこから乱高下し、リートはじわじわと下げ続けました。一度は上昇したのですが、追い打ちの、「岸田ショック」そこから現在までいいとこなしで6か月経過しましたが、アメリカのisリートETF(黄色)は騰がり続けていることがわかります。セオリー通りインフレに強かったわけです。本来、日本のリートも同じように上がってよかったはずですが、今は日本は完全に出遅れで、いつまでもこのままということは考えられません。下げ続けてすでに6か月以上経過し、調整も終わり、そろそろ反発と考えたいです。日本の利上げはまだですが、物価はすでに上がりはじめています。インフレに強いリートはそろそろ出番のはずでしょう。

自分の資産でもできるFIREがあります。会社に縛られない自由な生活をつかみましょう

「億り人」はとてもという人もいろいろなFIREがあります。FIREには年間支出の25倍の資産が必要なのです。総務庁のいう、2人以上の勤労所帯の消費支出を参考にすると、およそ月額25万の消費支出では25×12×25=7500万円です。この7500万円を4%以上で運用できれば、目減りしないことになります。毎月20万で生活を考えれば6000万でのFIREもできます。

7500万円はとても無理ならば、FIREにも種類があります。どのタイプが自分にできるか考えましょう。まずは無理のないBarista (バリスタ)FIREがいいかもしれません。

- Fat(ファット)FIRE:(6000万から1.2億円以上)贅沢もできる状態でのFIRE

- Lean(リーン)FIRE:(3000万程度)倹約しながら最低限の生活費を資産運用して生活するFIRE

- Barista (バリスタ)FIRE:(3000万から6000万)フルタイムではなく頻度を減らして働きながら生活費を賄うFIRE

- Coast(コースト) FIRE:(2000万程度)資産はあるがあえてフルタイムで働くFIRE

固定費を見直しスリムにしたうえでFIRE後に必要な年間生活費を計算してみましょう。

FIREするためには、エコナセイカツに徹することです。衣食住はもちろんまず見直す必要がありますが、結構大きいのが保険料、携帯代、光熱費です。

保険はライフステージが変わることで見直すことでセーブできることがあります。携帯は格安SIMに替えることで大きくセーブできます。○○年縛りがなくなった今まさに変え時です。ここは大きいです。私は1000円以下でおさえています。

光熱費もスマートメーターに変わり新電力が多く設立された今が見直す時です。

固定電話をお持ちの方は、ネットだけ残して固定電話をやめてしまうのもよいでしょう。光回線と光電話になっている人は、光電話だけ解約できます。いまや固定電話にかかってくるのは、ほとんどセールスの電話か詐欺まがいの電話がほとんどです。電話をやめてしまっても困る問題は少ないです。電話の権利は以前は売れたのですが、今は売れないそうです。そのかわり、権利を保存しておくことができるそうです。

欧米の人は、バカンスのために仕事をしているようなもので、1か月から2か月ぐらいのバカンスを普通に楽しみます。コロナが明けたら、欧米の人たちのように、エコナセイカツで使わなかったお金で、会社に縛られず、世界中をグローバルに動きまわり長いバカンスを楽しみたいです。