- 不動産を運用対象に考えるときリートは実物不動産運用より扱いやすい

- インフレはリートにとってマイナスなのか?

- 過去3年間のチャートで3種のETF相対チャートで比較してみましょう。

- アメリカの「リート指数」と「US10年債の金利」の関係は?

- グローバルにエコナセイカツのために、OCNモバイルONEの秋のセールで注目はDSDV「OPPO RENO A」20000円価格は気になる、OTGも使えます。

- プーケットでエコナセイカツ(生活)ではパンガーのツアーも楽しい 007ジェームスボンドアイランド

- グローバルでエコナセイカツのために、「SIMフリー」「SIMロック解除」スマホと「格安スマホ」「格安SIM」の価格メリット

- グローバルでエコナセイカツ(生活)ではビーチで、スノーケリングで使う「水中デジカメ」はこれがいい オリンパスTG-5

- Vietnam ハノイ南東にあるバッチャン村は、エコナセイカツ(生活)陶磁器の村、日本とも古い交易がある焼き物の村です。JICAが整備した、登り窯も見ることができます。

- 海外「SIMフリー」端末か、中古国内「SIMロック解除」端末か、「格安スマホ」「格安SIM」セットフリー端末かエコナセイカツ(生活)のため価格も考える

- グローバルでエコナセイカツ(生活)を送るために、アフィリエイトでお小遣いをもらうなら、成果報酬型アフィリエィトの特徴を比較してみました。

- グローバルでエコナ生活のため、SKEW(ブラックスワン)指数が異常値をつけたあとの株価の動きはどうなるのか?

- グローバルにエコナセイカツ(生活)のため、安全な投資を続ける「投資信託」を賢く選ぶには、「ノーロード」で「信託報酬」「運用コスト」の低いものがよい

- グローバルにエコナセイカツのためには安全・安心の投資信託運用どう選べばよいか?「低コスト投信」「タイミング」が重要

- 2020英語教育が変わるいまこそ、子供をグローバルでバイリンガルに育てるために、早くから英語に接するためには、「親子留学」が効果的

- グローバルでエコナセイカツ(生活)のため株取引をもっとお手軽に安全投資、ネオモバ証券「Tポイント」で株が買える。これならだれでも株取引

不動産を運用対象に考えるときリートは実物不動産運用より扱いやすい

不動産投資リート(REIT)はコロナショックで、株式と同様に急落して以来、いま半値戻しを達成してきています。今後のアメリカの利上げで、この後どう考えると良いのか、過去のチャートで考えてみました。

不動産投資と考えると、実物不動産投資を考えますが、実物では、購入資金もかなり大きくなります。しかも、不動産を取得するわけですから、法的な手続きが多く必要です。そして、不動産取得税や登録免許税や登記費用、固定資産税、その他メンテナンス費用がかかってきます。ともかく取得までに時間もかかるし、売却するときも時間がかかります。

一方、リートは自分で不動産を取得しないで、不動産運用の会社の小分け証券を購入するため、購入資金も自由に設定できますし、各種税金はかかりません。かかるのは株式購入と同じ、譲渡所得(申告分離課税)と配当にかかる利子所得税です。実物に比べたら、始めるのにはるかに楽です。しかもリートは運営会社が収益の90%超を分配金とすることで、法人税がかからず内部留保もないため配当が比較的高いのです。

しかしこの2年間以上、コロナ禍で、リートは宿泊利用のホテルや商業施設への人が来なくなり。リモートワークの拡大もあり、空室率が上昇しビジネス利用のオフィス需要も減り回復は鈍っていましたが、ここにきてコロナ禍も山を越えてリートも上向きになってきました。

インフレはリートにとってマイナスなのか?

ところが、アメリカのゼロ金利政策終了で、またまた悩む状態です。利上げになると、金利が上昇して、住宅購入者が住宅ローンなどを借りるのを躊躇します。また、インフレ傾向となり物価が上昇してくるため、ローン金利も上昇し、物件は売れなくなるため、住宅価格は下落してくるわけですが、住宅を必要とする人たちは、購入ではなく、賃貸の物件を物色してくることも考えられます。そうなると、リートにとっては借り手が増えることになりマイナスだけとは考えられません。むしろインフレ耐性があるといえるでしょう

過去3年間のチャートで3種のETF相対チャートで比較してみましょう。

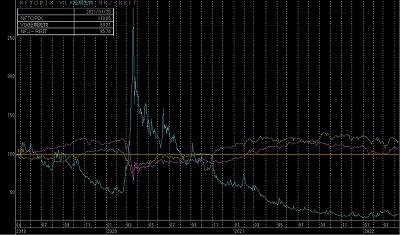

チャートは1552:日本のVIX短期指数、1306:NFTOPIX指数、1343:の3種です

2020年、コロナショックの始まりがはいった 3年間の相対チャートです 青色がVIX(恐怖指数)で、黄色がTOPIX、赤色がJ-リート

2020年、コロナショックの始まりがはいった 3年間の相対チャートです 青色がVIX(恐怖指数)で、黄色がTOPIX、赤色がJ-リート

3年間のチャートでは vix(恐怖指数)が大きく上振れしたところが、コロナショックの始まりです。VIXの急上昇にともない。TOPIXもリートも下落していきます。コロナ前はリートの方がパフォーマンスがよかったのですが2020年11月ごろからはTOPIXの方がパフォーマンスが上がります。これは、コロナ禍特有の、オフイス需要などがコロナの後に回復せず空室率などが増えたからです。この傾向は2021年の7月ごろに一度追いつくのですが再びTOPIXのパフォーマンスに抜かれました。そして突然ロシアのウクライナ侵略で両指数とも2月、3月の急落が起こりましたが、コロナ禍の鎮静化とともに4月に入り、半値戻しの流れになっています。指数のパフォーマンスの差は実は、リートは分配金は入れていないためで、分配金込みのチャートにするとTOPIXとほぼ同じパフォーマンスになっています。

アメリカの「リート指数」と「US10年債の金利」の関係は?

アメリカの「iShares Core US REIT ETF」リート上と「US10年債の金利」下の関係(investing.comより参照)を5年分のチャートを上下に並べて確認してみるとわかりやすいのですが、比べてみるとよくわかるのですが金利が上がるからと言って、リートが下がるという決まった傾向はありません。

アメリカの「iShares Core US REIT ETF」リート上と「US10年債の金利」下の関係(investing.comより参照)を5年分のチャートを上下に並べて確認してみるとわかりやすいのですが、比べてみるとよくわかるのですが金利が上がるからと言って、リートが下がるという決まった傾向はありません。

長期で見ていくと2018年のアメリカ利上げと米中制裁合戦によるVIXショック、2020年の世界コロナショックの後も結局リート指数は順調に上昇していることがわかります。アメリカのリートの戻りに対して、日本のJ-REITの戻りはまだまだですが、逆に、この円安では海外からの買いが入る要素はあると考えます。実際リートを買っている海外投資家の買いは1月91015、2月157474、3月419486と増加していて、4月はまだわかりませんが、注目ですね。

こう考えると、リートのETFや投資信託を平均3%前後の分配金をもらいながら、長期で保有していくのは、実物不動産がゼロになることはまずないことを考えると、コロナ禍後の投資運用として納得できるように思います。