- 小次郎講師が推奨する「移動平均線大循環分析」

- 現在の日経の「移動平均線大循環分析」では第一ステージ

- 私は、基本は、「投資信託」を購入し、信用で「ETF」を運用しています。

- 上昇相場では「1970」下降を狙うときは日経平均ベア2倍ETFを使います

- 投資主体別の売り買い状況は参考になります

- 毎日相場を見ていられない人は、投資信託がおすすめ

- SBI証券は2019年オリコン顧客満足度最高評価

- 投資信託の選び方を考えてみましょう。

- 投信を選ぶときに最も大事な基準は、信託報酬と買付手数料です。

- 手数料の安いものを、円高のときに購入し円安で売却すると有利

- これから投資を始める人には、ワンコインの少額の余裕資金から守る運用

- LINEの「FOLIO」とSBIネオモバイル証券の「ネオモバ」

- AIによるロボアナライザーもお勧め

- 海外で、グローバルでエコナセイカツ(生活)を送るため英語は必須、なんとかスコアを上げたいが、日本での学習には限界があります。

- エコナセイカツ(生活)のため投資で損をしないように、株価急落、VIX指数とは?(恐怖指数)急騰からのコンタンゴ(Contango)

- ベトナム Vietnam旅行ならDSDS「格安スマホ」「格安SIMフリー」端末で現地SIMを使いエコで海外、グローバルでエコナセイカツ(生活)な旅行をしましょう。ハロン湾、フーコック島もいい

- テールリスクはないのか?VIX(恐怖指数)が低水準で推移し、SKEW指数(ブラックスワン指数)も極端な変動を見せていない

- 目の下のハリがなくなり、周りから老けて見えると思われたことはありませんか、エコナセイカツ(生活)のために健康に気を使い早くどうにかしないとますます進みます

- キャリアから抜けエコナセイカツ(生活)のため「格安スマホ」「格安sim」「SIMフリー」の道へ、ドコモ系かau系かどこがポイントか価格も考えよう

- グローバルでエコナセイカツ、ベトナムでTVが突然止まった、原因は光ケーブルをネズミにかじられたせいだった

- グローバルにエコナセイカツのために、VIX指数は頂点をつければ、コンタンゴ、コロナショックからのリカバリーは、巣ごもり銘柄の逆行高からか

- エコナセイカツ(生活)でシンプルで無添加にこだわる方に、ハーバルフレッシュソープ、生石鹸

- グローバルにエコナセイカツ、ベトナムでポケトーク新機能が入りほんとに役に立ちます。危機管理機器です。

- グローバルにエコナセイカツ(生活)には、シェアハウスに住むっていいね、外国人が多いから、英語のコミュニケーションもとれる。自分好みのコンセプトで探してみるのもいいかも

- グローバルにエコナセイカツのために、格安SIM UQモバイルも60歳以上、シニア割があります、Yモバイルのシニア割と比較してみました価格も重要

小次郎講師が推奨する「移動平均線大循環分析」

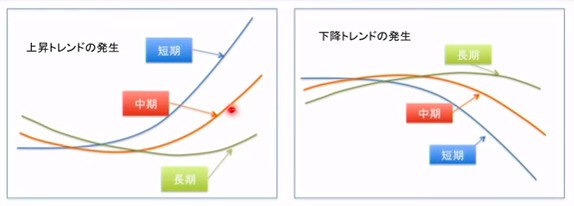

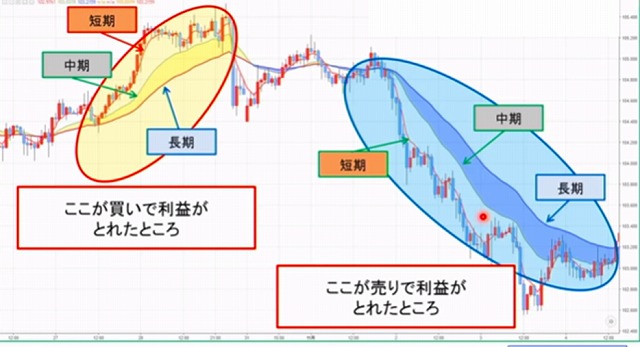

「移動平均線大循環分析」は、日足チャートにおいて、3本の移動平均線の並び順や傾き、間隔を分析し、今後相場の展開を予測する非常にシンプルな分析手法です。

移動平均線が上から「短期、中期、長期」の順番に並び、3本の線が右肩上がりで幅が広がっていくような状態が上昇トレンドで、その逆に上から「長期、中期、短期」で並ぶのが下降トレンドとなります。SBI証券のユーチューブ番組でも講演していますので見てください。

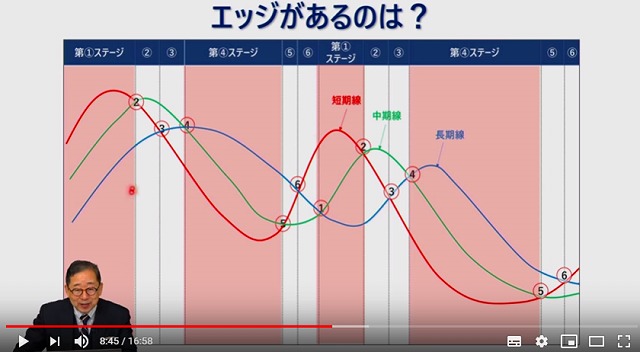

エッジというのは、上と、下が並行して上昇、下降する状態を言い、どこかで、クロスをしてしまうと順番が替るので、エッジがない状態と言います。クロスしてエッジがない状態の時は、上昇、下降はあるのですが安定しないので、エッジができる時まで待った方が安全だと言います。

チャートで見てみると、図のように、上昇の間は並行で上昇していき、下降トレンドの時も並行して下降していくことがわかります。

現在の日経の「移動平均線大循環分析」では第一ステージ

世紀の教え魔、小次郎講師が推奨する「移動平均線大循環分析」では、移動平均線が短期、中期、長期の順番に並び、3本の線が右肩上がりで幅が広がっていくような状態が上昇トレンドで、その時を第一ステージというそうです。この3本の並び順が変わらない間はその銘柄を持ち続けるのだそうです。このステージの回転は順行だけでなく、逆(逆行)になることもあり、一度第二段階に行き戻ってくる場合があるそうです。

今回も、ニューヨークが第2ステージから第一ステージに逆行で戻りました。第一ステージは上昇期になるので、ここは保持継続ということになります。思ったより、国際情勢が織り込み安定しており、大きな変動は当面起こらない感じもします。しかし、トランプ大統領の動き次第ではあります。結局一番大きい問題は中国と、米国が合意を見るかどうかです。

しかし、個別銘柄は、決算発表もまだ続いており、何が飛び出すかわからず、リスクも含みます。やはり、INDEX投資がいいです。個別の急激な変動には影響が軽微です。

私は、基本は、「投資信託」を購入し、信用で「ETF」を運用しています。

ネット証券一番の人気SBI証券では、投資信託で買った分が、信用枠になりますので、投資信託を長く持ちながら、ETFを使います。大きくとるには「1970」の日経レバレッジをよく使います。2倍から、3倍ぐらいまで建てることができるので、チャンスを逃さず積極的に運用できます。

上昇相場では「1970」下降を狙うときは日経平均ベア2倍ETFを使います

下降を狙うときは、「1360」反対の日経平均ベア2倍ETFを使います。この二つです。「1970」を下手に売ってしまった人は、いま毎日5円の逆日歩で踏みあげられていますが、「1360」はリバースなので、これは相場が下降とみたときに「売る」のではなく「買う」ので、逆日歩はつきません。安心して下降をめざし、買うことができるのです。つまり、この二つを使うことで往復で利益を得ることができます。

今回の、上昇相場は、多くの銘柄が信用売り長で、踏み上げ的な様相もあります。毎日逆日歩が付き、踏みあげられているので、じわじわと上昇しているのです。激しい上昇が続くと、売っていた人には、追証がつくことになり、買い戻さなければならなくなるわけです。

投資主体別の売り買い状況は参考になります

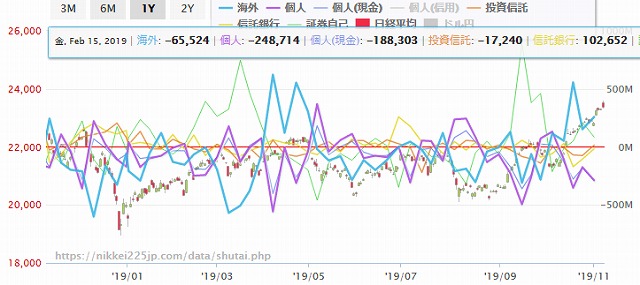

この、投資主体別の売り買い状況1年分を見ると、11月1日まででは、積極的に買っているのは青いラインの海外です。個人も、証券自己も投資信託もむしろ売っています。米中の貿易摩擦のこと等考え、売りをかけていた人たちが踏みあげられている状態ではないかと思います。この状態は今年の3月~4月までの上昇に似ています。3月から4月の時と比べてみると、青いラインが押し目を挟んで二つの山をつくっていて、これと同じになる可能性があります。つまり同じパターンとするともう一度上昇がありそうです。いま日本の相場は海外が買ってこないと上がりません。

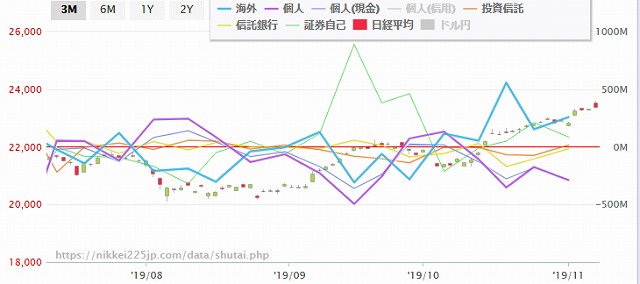

これは同じチャートを3か月分にしたものです。拡大されてわかり易いと思いますが、まず緑のライン証券自己が買いをいれ、その時は、個人、海外は売りに回り、株価が上がってくると、個人、海外も買いに回りました、その時、空売りも増えています。ところが、そのあと、海外は買いをいれてきたため押し目の後再び株価は上昇をはじめました。個人はここで売りにまわっています。ところが、空売り比率が下がってくると、そのあとさらに海外は買ってきました。ここからは、どうなるのか? 現在は売り長が続いています。売った人は、毎日逆日歩を心配している状態です。このあと3月、4月の時のように海外がもう一度買って来て激しい動きがありそうな感じです。

毎日相場を見ていられない人は、投資信託がおすすめ

私は、毎日、相場を見ているわけも行かないので、安全、安定な投資を考えます、ここは、運用は投資信託がおすすめだと思います。

投資信託の動きは、株式の急激な下落がない限り、株式の上昇に遅れて動きますので、じわじわと上昇していくように思います。上のオレンジのラインが投資信託のラインで、このラインは9月の初めから10月の下旬までずっと売られていて、マイナスでした。これがプラスに転換するのではないかと考えています。

下の「1970ETF」のチャート11月8日までを見ると、移動平均は上から「短期」「中期」「長期」が並行しており小次郎先生の考案による「移動平均線大循環分析」では第一ステージ、上昇のパターン継続となるので、まだこのまま行けるのではないかと思います。

SBI証券は2019年オリコン顧客満足度最高評価

SBI証券は、ネット証券一位であると同時に、上でも書いたように、投資信託をベースに、信用取引でETF運用ができますので、お勧めです.しかも、購入した投資信託に対して、投信マイレージが毎月付与され、そのままおいておいても、自然にポイントがたまります。もちろんポイントは、簡単に、「Tポイント」や「ナナコ」等に交換できるので、使うのも簡単です。

投資信託の選び方を考えてみましょう。

分配金ありの特徴

分配金ありの場合、配当金を毎月受け取っていくので、利確を考えなくても、配当金は自分の口座にたまっていきます。売り買いの手数料を払わないで配当を他のことに使えるので便利ではあります。

しかし、配当金は、収益が出ていない時は、元本自身を削って出す「特別分配金」となるため、元本基準価格は削られ自然と下がっていきます。「普通分配金」は20%の税金が引かれますが、「特別分配金」は0%です。まあ、自分を削ってだしているのですから、無税は当然ではありますが。

この配当金がたくさん出た年もありました。2013年から2014年、2015年初頭までです。世界的な長期金利の低下で、新興国や資源国の資産価格が見直され、先進国で低金利が続く中、新興国の高金利に投資し、円安も進み、運用益も大きく出たのです。その時は、配当金も200円、300円というのがざらにありました。

当時は、私も資産が大きく増えました。多くのファンドが運用益が出る状態だったのですが、そのあと、米金利上げなどで警戒感が強まり、収益力が減少し、配当金を次々と下げる投資信託が増えていきました。つまり、分配金ありについては、先進国の金利の低下傾向の時には、有利になってきます。

世界経済の状況は変わっていくわけですが、配当金を下げたりするのは運用側で、運用お任せの投資信託は購入者は知る由もありません。ここでの情報公開が少ないので、自分で判断するしかないところが投資家泣かせです。

分配金ありの投資信託の場合は、分配金を再投資した場合のグラフと本体の実際の価格のグラフが両方表示されていますので、本体を再投資したグラフが、上昇しているものであれば、運用に対して安心感ができます。分配金の額で選ぶのではなく、二つのグラフのうち、ぜひ、複利で計算された方のチャートが基準価格より強く上昇していくものを選ぶことです。

私は、協会等指導団体は、運用の損益をもっと詳細に明らかにするよう指導するとか、配当金を下げる場合はあらかじめ事前に下げる月を何か月か前から明らかにするよう、ルールをつくるべきではないでしょうか。

配当金を下げるというのは、投信にとって悪いことばかりではありません、収益が低い状態になった時、事前に開示することで、配当金を下げて、投信の収益力がUPすると考え保持する人と、配当金を使う目的で購入した人は売却に動くか考えることができます。金融庁は投信の安定性、安全性を広げる努力をしてほしいと思います。

分配金なしの特徴

配当はありませんので、運用益は本体の価格に上乗せされていきます。複利効果がでますので、収益が良ければ上昇力は高いです。

一方で、どこかで利確しないと、昨年の11月の世界的な下落に対して、多くの人が信頼する人気ナンバーワンの「ひふみ投信」でさえも大きく下げました。元が10000円のものが40000円近くになっていたのですから、利確を急ぐ人が出るのは仕方がないのですが、価格の高いものは、大きな値幅で下落するため、途中から買った短期の人たちは、マイナスになりました。

ほんとに、10年、20年と長期で保持すると決めて運用するのであればいいのですが、配当金をもらっていないため、相場全体が大きく下落すると、そこまでの含み益が幻のように、一瞬で消えていきます。

投信を選ぶときに最も大事な基準は、信託報酬と買付手数料です。

信託報酬は、大きく違ってくるのはアクティブ型かインデックス型かということです。

(一例ですが2017年の平均ではアクティブ型年1.43%、インデックス型は年0.53%半分とか3分の一になる)その理由は

アクティブ型

アクティブ型は市場の平均よりよい結果を得るため運用者が銘柄選択や投資手法などを独自に組み合わせる努力するため、当然運用コストは高くなります。

インデックス型

インデックス型は日経平均株価や東証株価指数(TOPIX)など、特定の指数と同じ値動きをするように設計された投資信託です。市場の平均と同じになるように、いくつかのインデックスETFを組み合わせて組み込むだけなので、一度設計してしまえば、それほど努力の必要がないので運用コストが安いはずです。

500万投資するとすると、年でアクティブ型71500円でインデックス型26500円ですから71500-26500=45000 45000円は大きいですよね。

さらに買付手数料は「ノーロード」0円のものを探します。また、外国指数やETFをファンドの中に含めている投資信託は、購入時のドル円より円安になれば、基準価格は高くなります。

分配金ありで信託報酬が安いものは

明治安田J-REIT戦略ファンド(毎月分配型)0.99% 分配金120円

フィデリティJリート・アクティブ・ファンド 1.045パーセント 分配金120円

これらの銘柄は、分配金が120円も出るのに、運用コストは0.99%です。これはいいですよね。分配金が比較的高いものはリート系の投資信託ですね。

信託報酬が安いもの分配金なし

SBI-SBI・バンガード・S&P500インデックス・ファンド 0.0938

三菱UFJ国際-eMAXIS Slim 先進国株式インデックス 0.10989%以内

分配金なしで、運用コストが低いものでは、SBIのインデックスファンドは 0.0938%ですよ、よくこれだけの運用コストでできると驚きます。もちろん人気は高いです。

投資信託が順調に上昇した2014年のことを考えると、アベノミクスがまだ効果があり、国際的な長期金利の低下と円安という情勢だったと考えると、再び、世界は金利を下げる方向で動き始めたので、米中の貿易戦争が落ち着けば、投資信託の継続上昇も考えられます。ただし、これも注意が必要です。現在米国の長期金利は上昇しています。

手数料の安いものを、円高のときに購入し円安で売却すると有利

また、為替に影響を受けるものが多くなっています。ドル高、円安傾向となると、米国指数やETFを組み込んでいる投資信託の基準価格は上昇するので、円高のときに購入すると、売却時は有利になります。最近は、ほとんどの投資信託が米国指数、ETFなど組み入れています。

いずれにしても、運用コストの低い銘柄を選んでください。もちろんご存知だと思いますが、対面販売での購入の場合は、手数料が高いです、必ずネット証券などからネットで購入してください。

これから投資を始める人には、ワンコインの少額の余裕資金から守る運用

将来の収入や年金に希望が持てないなら、すこしでも早く、運用を始めるに越したことはありません。しかし日本は、銀行に預けたり、タンス預金をしたりと、まだまだ、投資、運用には懐疑的です。教育機関においても、投資や運用は積極的に教えては来ませんでした。マイナス金利の今でさえ、銀行預金全盛です。そこで、安全性を考え、少額から、投資や運用を行ってみるには以下の商品はよいでしょう。

LINEの「FOLIO」とSBIネオモバイル証券の「ネオモバ」

Tポイントも使えるネオモバとFOLIO「ワンコイン投資」を比較してみました。

ネオモバはネット証券業界1位のSBI証券が、投資初心者向けに立ち上げた、少額で株式投資ができる商品です。

一方でFOLIO(フォリオ)ワンコイン投資はLINEがLINEpayとの連携もできる少額積立運用ができる商品でやはり投資初心者向けです。

どちらも、投資初心者向けで、不安定な経済状況の中でも、未来を見たしっかりとした投資、運用ができる仕組みを考えています。

AIによるロボアナライザーもお勧め

最近注目を浴びているのが、WelthNavi(ウエルスナビ)やTHeo(テオ)のロボアドバイザーです。

私も、ロボアドバイザーはやっています。コツコツ積立投資です。私は、自動積立でなく、日経指数が大きく下がったたびにその日に、10万円づつ積立ました。リスク許容度は4に設定しました。

その結果、3か月後には5.3%もの上昇になりました。途中何度かマイナスになりましたが、大きく下落することなく、上下を繰り返しながら、3か月後には積立額より上昇傾向になりました。国際分散投資と少しずつ積み立てていく手法は、なかなか良いと思いました。

個人では、小分けで買えないものを、低い手数料で買い付けてくれるわけで、株が下がった時も、金、債券はプラスで、安全性は高いと思います。